L’Ufficio Studi siderweb ha reso disponibile l’atteso report Bilanci d’Acciaio 2022, realizzato in collaborazione con i professori Claudio Teodori e Cristian Carini dell’Università degli Studi di Brescia e sponsorizzato da Bper Banca, Coface e Regesta. L’analisi valuta la situazione reddituale, finanziaria e patrimoniale delle imprese siderurgiche nazionali attraverso la lettura e l’interpretazione dei dati dei bilanci di esercizio del triennio 2019-2021

I valori economici dell’acciaio nel 2021 sono ampiamente superiori a quelli del biennio precedente. La crescita del fatturato e del valore della produzione è stata molto alta nel 2021 rispetto all’anno prima, superiore al 60%. Appare evidente, però, che si tratta di una situazione straordinaria e non ripetibile, che ha portato il volume di attività a livelli ben superiori all’anno della crisi del Covid-19, il 2020, e anche al 2019. Sul finire del 2021 sono infatti apparsi sulla scena economica segnali di preoccupazione che hanno trovato ulteriore conferma e peggioramento nel 2022: le difficoltà di approvvigionamento nelle catene di fornitura globali, i fortissimi rincari dei beni energetici, la crescita dei prezzi delle materie prime. Problemi, soprattutto quello dell’energia, per i quali non si intravedono soluzioni strutturali.

«I numeri di bilancio ci raccontano di un finale di 2020 e di un 2021 straordinari, ma siamo entrati nel tunnel dell’incertezza: in un mondo passato all’improvviso da decenni di deflazione all’inflazione galoppante; dai tassi zero a tassi che salgono come mai avevano fatto in passato; da materie prime tutto sommato a buon mercato a rincari violenti, con costi di energia e gas insostenibili per famiglie e imprese. Iniziamo a sentire i primi preoccupanti scricchiolii della gigantesca impalcatura che sostiene le nostre economie» dichiara Emanuele Morandi, presidente di siderweb.

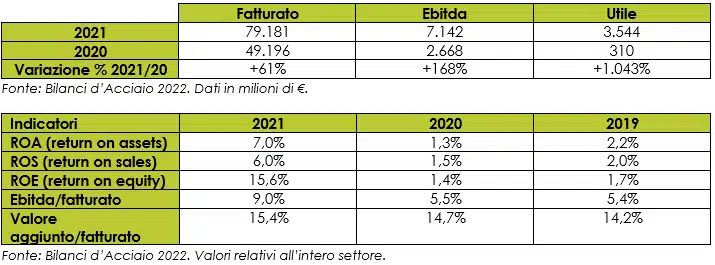

I bilanci complessivamente analizzati sono oltre 5mila e coprono l’intera filiera siderurgica: produzione di acciaio e prima trasformazione, centri servizio, distribuzione, commercio di rottame e ferroleghe, taglio e lavorazione della lamiera, utilizzatori di acciaio. Se il 2020 è stato un anno contraddistinto da un netto calo del giro d’affari del comparto, il 2021 ha visto una veloce ripresa delle attività. Il fatturato totale delle imprese della parte alta della filiera siderurgica (utilizzatori esclusi) nel 2021 è stato di 79,181 miliardi di euro (+61% rispetto al 2020). Il valore aggiunto è stato pari a 12,199 miliardi di euro (15,4% del fatturato), l’Ebitda è stato di 7,142 miliardi di euro (+168%). L’utile è salito a 3,544 miliardi di euro.

«L’evoluzione significativa del fatturato ha però generato effetti contenuti sull’incidenza relativa del valore aggiunto, che supera il 15%, manifestando un incremento di circa un punto percentuale sul triennio. A influire su questa dinamica vi sono, rispetto al 2019: l’espansione dei consumi di circa due punti percentuali (tre rispetto al 2020); la riduzione dei servizi superiore a un punto percentuale, in attesa dell’esplosione del 2022; l’incremento del magazzino. L’aumento del valore aggiunto è certamente positivo, anche se l’attesa era per una variazione maggiore; tuttavia, le imprese sono sempre più consapevoli della sua rilevanza per il successo competitivo e stanno mettendo in atto operazioni in questa direzione» sottolinea Claudio Teodori, docente dell’Università degli Studi di Brescia.

Come sta andando il 2022

Nei primi 8 mesi del 2022 il comparto delle costruzioni, che assorbe circa il 35% del consumo di acciaio, è cresciuto del 15,1% in Italia (dopo un balzo del 32,4% nello stesso periodo del 2021) e del 3,8% nell’Unione europea (elaborazione siderweb su dati Eurostat). L’andamento della produzione dell’automotive, che copre il 18% del consumo di acciaio, nello stesso periodo è calato del 3,5% in Italia e del 4,3% in Ue (+52,9% e +21,1% rispettivamente nello stesso periodo del 2021). Segno meno anche per prodotti in metallo (-2,6%), fabbricazione di tubi (-5,2%) e apparecchi domestici elettrici (-8,9%).

«Nella prima parte del 2022, il rallentamento della domanda di prodotti siderurgici da parte dei settori utilizzatori e la diminuzione degli spread fra prezzi di vendita dei prodotti e costi degli input hanno avuto un impatto negativo sul fatturato, sui margini e sulla redditività delle imprese della filiera siderurgica. Il tasso di crescita del fatturato su base annua dal 57,6% in maggio è sceso al 7,3% in luglio; la forte decelerazione della dinamica dei ricavi delle vendite si è associata a una riduzione dello spread fra costo di produzione dell’acciaio e il prezzo di vendita dei prodotti siderurgici, provocando un calo della redditività della gestione industriale. A risentirne maggiormente sono le imprese elettrosiderurgiche, più esposte alla crescita fuori controllo dei prezzi dell’energia elettrica e del gas» spiega Gianfranco Tosini dell’Ufficio Studi siderweb.

La domanda di acciaio in Italia, inoltre, è prevista in calo del 3,6% nel 2022 e del 3% nel 2023, dopo la crescita del 30,4% nel 2021 (World Short Range Outlook, ottobre 2022, World Steel Association).

Il sentiment dell’acciaio

In collaborazione con Bper Banca, siderweb ha sottoposto un questionario a un campione rappresentativo della filiera dell’acciaio nazionale (circa 70 imprese, appartenenti prevalentemente a tre comparti: 34% produzione, 14% centri servizio, 29% distribuzione). Le domande hanno riguardato le attese per i risultati di bilancio 2022 e le prospettive per il 2023. Ecco quanto è emerso.

- Fatturato: Nel 2022, il 50,7% prevede un aumento del fatturato, di cui il 12,3% inferiore al 10% e un altro 12,3% tra il 20 e il 30%. Nel 2023 si assiste a un rallentamento dello sviluppo: il 23,1% pensa di stabilizzare il giro d’affari; solo il 26,1% intravede un’ulteriore crescita.

- Risultati economici: Nel 2022, l’incidenza dell’Ebitda sul fatturato è inferiore al 10% nel 58% dei casi. Poco più di un decimo delle imprese ha un valore più che soddisfacente, superiore al 15%. La situazione peggiora ulteriormente nel 2023: i valori inferiori al 10% salgono al 71% delle rilevazioni (39% sotto il 5%). Quasi un’impresa su dieci teme di avere un flusso finanziario negativo.

- Investimenti: Solo il 26% delle imprese ha confermato o incrementato i budget per il 2023; ben il 54% ritiene di dover rivedere sensibilmente i piani. Il primo posto è occupato dagli investimenti di ammodernamento, a evidenziare alcuni elementi di incertezza che portano a investire sull’esistente per estenderne la vita utile.

- Pnrr: Solo il 41% (contro il 68% dello scorso anno) ha indicato di attendersi un impatto soddisfacente o molto soddisfacente. Quasi il 30% ha espresso una valutazione negativa. Il 62% delle imprese considera urgente e necessario un piano strategico della siderurgia italiana.

- Costi di materie prime: Quanto ai costi delle materie prime, il 28% delle imprese dichiara incrementi sopra il 50%, a cui si aggiunge il 31% che ha subito innalzamenti tra il 30% e il 50%. Sull’andamento futuro, la percezione è di forte preoccupazione: il 17% sostiene che l’incremento sia temporaneo e potrà essere in buona parte riassorbito, ma solo l’8% pensa che si potrà tornare ai prezzi ante 2021. Molte imprese (28%) prevedono un 2023 non dissimile dal 2022, mentre il 9% considera questo peggioramento strutturale.

L’85% delle imprese considera la politica energetica italiana inesistente o non adeguata. In merito alle azioni da attuare, oltre la metà dei rispondenti ritiene necessario riconsiderare il nucleare, il 42% ridurre la dipendenza da singoli paesi (non solo la Russia), il 43% auspica una riapertura dei giacimenti di gas italiani. L’impatto dei costi dell’energia è giudicato temporaneo, con un mantenimento di una parte dell’incremento di prezzo dal 35% dei rispondenti; il 43% ritiene sarà duraturo anche nel 2023.