La capacità di essere protagonisti della manifattura del 21mo secolo dipende dal controllo delle supply chain. E in particolare di quelle che forniscono l’elemento più prezioso per la digitalizzazione elettronica di prodotti e imprese: i semiconduttori, un mercato che nel 2030 si prevede possa valere oltre 1.000 miliardi di dollari. Quali le ragioni dell’invisibile guerra per l’approvvigionamento delle tecnologie abilitanti la produzione del nuovo millennio? Come cambiano le filiere di interi settori industriali-manifatturieri? Quali le misure messe in atto da Stati Uniti, Cina ed Europa? Lo abbiamo chiesto ad Alessandro Aresu, analista geopolitico, autore del libro “Il dominio del XXI secolo. Cina e Stati Uniti e la guerra invisibile sulla tecnologia” (Feltrinelli).

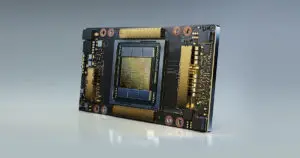

«Nell’industria si è aperto un conflitto da alta intensità in cui sono in gioco interessi nazionali. Chi vincerà la guerra dei semiconduttori avrà di fatto il dominio della manifattura su scala mondiale. Il rischio che questo possa essere il secolo cinese è reale», dice Aresu. La partita si gioca su uno scenario in continuo mutamento. Riguardo alla dinamica della competizione tecnologica globale, Aresu ricorda che la catena del valore dei semiconduttori si articola principalmente tra Stati Uniti, Taiwan, Cina, Corea del Sud, Giappone, Paesi Bassi, Germania. Tra le aziende che producono semiconduttori, ricordiamo Nvidia, Taiwan Semiconductor Manufactoring Company (Tsmc), Amd, Qualcomm, Samsung, SK Hynix, StMicroelectronics, Broadcom, Intel, Infineon.

Ma nella ridefinizione dei flussi manifatturieri entrano in gioco altri paesi, in primis le potenze emergenti dell’Asia Orientale come Vietnam, Malesia e Tailandia. La grande scommessa è poi l’India, una crescita stabile di questa economia potrebbe infatti determinare cambiamenti sostanziali sullo scenario internazionale delle supply chain. L’Europa non sta a guardare. Attraverso il Chips Act si è avviata una strategia di diversificazione delle fonti di approvvigionamento di semiconduttori per ridurre la dipendenza da fornitori esterni e garantire una maggiore resilienza industriale. L’obiettivo è aumentare la quota Ue della produzione mondiale al 20% entro il 2030. Riconversione economica alla b e alla mobilità elettrica. Al centro della disputa tecnologica anche le batterie, il driver principale della transizione elettrica del settore automobilistico, un mercato dove la Cina detiene circa il 90% della capacità produttiva.

Riprendere il controllo delle supply chain. L’industria dei semiconduttori nella globalizzazione digitale del 21.mo secolo

«Negli ultimi 50 anni l’asse manifatturiero del mondo si è spostato verso l’Asia orientale, prima con l’ascesa del Giappone e poi con l’evento più dirompente, l’affermazione della manifattura cinese, la cui forza non è più soltanto quantitativa ma qualitativa, dice Aresu. Tutto questo ha determinato un cambiamento nei flussi delle supply chain e una maggiore vulnerabilità dell’industria europea che ha visto crescere la sua dipendenza dal gigante asiatico». Insomma, al crescere degli interscambi commerciali è aumentato il rischio industriale e un qualsiasi scossone nel mercato asiatico può mettere ormai in crisi la manifattura europea, in primis quella tedesca. Avere un controllo sulla filiera tecnologica è diventata una questione strategica.

«La globalizzazione ci ha reso interdipendenti, ma da chi e da cosa? Spesso si ha che fare con supply chain invisibili. Uno dei meccanismi della globalizzazione è stato incentivare una scarsa conoscenza delle forniture. Si conoscono soltanto i tier one, ma cosa c’è sotto è poco trasparente. La fornitura viene valutata in termini di prezzo e performance logistiche, raramente è basata su un’analisi delle filiere, e di quanto questa possa interferire in termini di dipendenza geografica, tecnologica. Prima tutti questi aspetti erano meno importanti, mentre il nuovo asse della sicurezza nazionale li rende essenziali», dice Aresu. Riprendere il controllo delle supply chain, quindi, incentivando politiche di re-shoring e near-shoring.

La ricerca di una maggiore indipendenza dalle supply chain globali

«Circa il 25% della produzione mondiale di semiconduttori è assorbito dall’automotive e dal settore industriale-manifatturiero. La supply chain ha una complessità che le nostre menti faticano ad afferrare, osserva Aresu. E’ difficile capire, a prima vista, come la realizzazione di oggetti infinitamente piccoli richieda una legione di macchine, programmi, gas, reagenti e altri materiali. Le supply chain non sono mai neutre nella loro natura e nei loro effetti: creano dipendenze e valore aggiunto in termini diversi per i vari attori che le compongono.

Superano i confini e allo stesso tempo ne rimarcano l’importanza, in processi che tengono insieme le innovazioni dei ricercatori, la genialità degli imprenditori, e le scelte politiche. Sta qui l’importanza della guerra economica, il grimaldello con cui alcune potenze, a partire da Cina e Stati Uniti, si inseriscono nella sinfonia delle supply chains». E per quanto riguarda l’Europa? «Abbiamo aziende di tutto valore, dall’italo-francese Stmicroelectronics alla tedesca Infineon, alle olandesi Nxp e Asml. All’Ue serve un’azione mirata che valorizzi i suoi campioni e faccia crescere l’industria dove è meno forte, favorendo al contempo la creazione di nuovi attori tecnologici. Non è qualcosa che possono fare solo i governi: servono capitali privati oltre al supporto pubblico».

Autosufficienza industriale e competenze per lo sviluppo dei nuovi processi di sviluppo prodotto

Al centro, come già affermato, il controllo delle filiere globali. «L’estrema complessità della supply chain dei semiconduttori impedisce ai vari poli che la compongono di essere autosufficienti. Così quest’industria, come altre industrie strategiche, continua a essere influenzata da due forze: l’esigenza del mercato, che richiede il mantenimento dell’interdipendenza per portare ai clienti prodotti adeguati e competitivi; l’impulso della sicurezza nazionale, che nella guerra tecnologica tra Stati Uniti e Cina richiede allo stesso tempo di ridurre le vulnerabilità e di rispondere a esigenze politiche. Ma accanto al controllo della supply chain, altrettanto importante è sviluppare le competenze e le tecnologie per i processi che consentono il trattamento dei materiali e lo sviluppo del prodotto», spiega Aresu.

«Quello che sulla mobilità elettrica ha fatto la Cina è stato unire i puntini della filiera globale. Un aspetto cruciale, spesso dimenticato dall’Europa. Il litio non si trasforma da solo, spiega Aresu. Occorre avere conoscenza dei processi trasformativi e la capacità di applicarlo con le tecnologie adatte, per giungere ai prodotti finiti». Giganti come Catl (Contemporary Amperex Technology), divenuta in meno di dieci anni il maggiore fornitore di batterie a ioni di litio al mondo, e poi Byd (Build Your Dreams), il leader mondiale dei veicoli elettrici. Nella filiera delle batterie e dell’auto elettrica la Cina dimostrato di avere la capacità tecnologica e industriale per competere su scala globale.

Semiconduttori, investimenti alle stelle nei settori strategici per lo sviluppo dell’economia mondiale

Tanto per avere un’idea dell’aumentata dipendenza dalla tecnologia di base, quella dei processori, basti pensare che il valore delle importazioni cinese di semiconduttori supera quello delle importazioni di petrolio. Nonostante ne produca in grandi volumi, il gap tecnologico rimane. La distanza tra i transistor (indice della qualità dei circuiti) è di 14 nanometri per i processori cinesi mentre quella dei leader del mercato (la coreana Samsung e la taiwanese Tsmc) ha già raggiunto i 5 nm e sta puntando ai 3/2 nm. Il conflitto Usa-Cina ridisegna le supply chain, obbligando tutti gli attori coinvolti a riallinearsi secondo precise collocazioni politiche e nazionali. Riprendere in mano la capacità produttiva. Gli Usa lo hanno fatto con il Chips and Science Act del 2022, che ha portato alla ricerca scientifica 280 miliardi di dollari, di cui 50 solo sui semiconduttori.

L’analoga legge europea sui semiconduttori, dello stesso anno, ne prevede 43 miliardi. In risposta alle alleanze strategiche nel settore dei semiconduttori, l’Europa sta cercando di rafforzare la propria industria e aumentare la sua quota di mercato globale. Accanto al Chips Act, il Chips Joint Undertaking. Il primo mira a rafforzare la capacità tecnologica e l’innovazione nel settore dei semiconduttori; il secondo, invece, nasce per aumentare gli investimenti e rafforzare l’ecosistema industriale europeo dei semiconduttori. Una delle principali sfide per l’Europa è poi la carenza di competenze. Per affrontare questo problema, il Chips Act prevede la creazione di una rete di centri per attrarre nuovi talenti in materia di ricerca, progettazione e produzione. Il coinvolgimento di aziende leader nel settore è il terzo ingrediente fondamentale per il successo delle iniziative europee. Ad esempio, Intel, una delle più grandi aziende di semiconduttori al mondo, ha espresso il suo sostegno al Chips Act e al Chips Joint Undertaking, e ha in programma di costruire diversi siti produttivi e centri di ricerca in Europa.

Un nuovo equilibrio per le supply chain. Come cambiano le filiere di interi settori industriali-manifatturieri

Come mette in luce un recente whitepaper di Reuters Events intitolato “A generational shift in sourcing strategy”, realizzato nel 2023 in collaborazione con il gigante della logistica Moller-Maersk, la soluzione che diversi operatori hanno individuato per attenuare il rischio di vulnerabilità dalle catene globali è il cosiddetto reshoring o, meglio, “friendshoring” con strategie di near-sourcing e nearshoring. Queste pratiche, che consistono nel riportare la produzione e l’approvvigionamento nei mercati nazionali o comunque nei paesi vicini (geograficamente o culturalmente), hanno guadagnato popolarità negli ultimi anni. Riequilibrare le proprie catene di approvvigionamento, ridurre i rischi, aumentare la visibilità e migliorare la sostenibilità, anche attraverso partnership di lungo periodo, per il ridisegno delle filiere o ridondanza delle forniture. Secondo lo studio di Reuters il 67% dei rivenditori e dei produttori globali afferma che le interruzioni della catena di fornitura globale hanno cambiato la provenienza dei materiali e dei componenti e il 58% di coloro che hanno spostato gli approvvigionamenti afferma che un’ulteriore delocalizzazione rimane un’alta priorità, se non la priorità principale, per la loro azienda.

Inoltre, il 37% prevede di cambiare sede produttiva. Nel documento si afferma che tra i fattori che alimentano i piani di produzione e approvvigionamento nearshore e reshore vi sono le interruzioni nelle catene di fornitura delle materie prime (70%), delle spedizioni (68%) e dei componenti o prodotti finiti (63%). Secondo un recente rapporto della Bank of America, il costo della riorganizzazione delle filiere, solo per le imprese Usa, si aggira attorno a 1 trilione di dollari. Tuttavia, sebbene le interruzioni dovute alla pandemia possano aver agito da catalizzatore per accelerare il reshoring e la riorganizzazione delle filiere, le ragioni strutturali di fondo di questo processo sono da ricercare nel passaggio al “capitalismo degli stakeholder”, a una rinnovata spinta al protezionismo in cui le aziende si concentrano sugli interessi degli azionisti e della comunità più ampia dei consumatori, dei dipendenti e dello Stato. Insomma, si assiste a un progressivo maggiore controllo sulle catene di approvvigionamento da parte di governi, consigli di amministrazione e azionisti.

Anche in Europa la spinta al reshoring è crescente

Secondo i dati attualmente disponibili i Paesi con le due maggiori forze lavoro nel settore manifatturiero, Germania e Polonia, sono i luoghi di sourcing e reshoring più interessanti, sebbene ci sia un “impegno su larga scala” da parte delle imprese a rifornirsi maggiormente sia nell’Europa dell’Est sia in quella dell’Ovest, per ridurre la distanza dal mercato finale e soddisfare la crescente necessità di attingere a bacini di manodopera qualificata. I settori più aperti alla ristrutturazione della produzione e delle catene di approvvigionamento sono quelli dell’elettronica e della tecnologia e dell’industria automobilistica, aerospaziale e dei macchinari. Il settore dell’elettronica e della tecnologia è stato il più danneggiato dai ritardi nei componenti e sta adesso individuando soluzioni alternative. I settori dei beni di consumo a rapida rotazione e degli alimenti e bevande sono stati invece i più colpiti dalla mancanza di capacità di trasporto e dalla carenza di manodopera. Infine, il settore chimico e dei prodotti chimici è stato il più danneggiato dai ritardi nelle materie prime, dall’inflazione e dai ritardi nelle spedizioni.