di Nicola Penna♦Anitec-Assinform diffonde dati e stime sull’andamento dei suoi settori di riferimento (informatica, telecomunicazioni, contenuti ed elettronica di consumo). Superata quota 70 miliardi. Digital enabler ancora in crescita a doppia cifra, così come gli investimenti ICT nel manifatturiero e nell’ambito Impresa 4.0 ( +18,7% a 2.593 milioni)

«I trend di settore indicano che la digitalizzazione avanza e che il settore ICT gioca un ruolo importantissimo nel mitigare momenti congiunturali più difficili. Non cambia però il quadro di un sistema-paese a due velocità, con imprese impegnate ad innovare e ancora troppe entità, soprattutto di piccole dimensioni, ai margini dei processi di ammodernamento. È importante ripartire da lì, dando attuazione piena a tutte le misure varate e senza rinunciare a guardare oltre: la trasformazione digitale o è gestita o è subìta.» Con queste parole Marco Gay, presidente di Anitec-Assinform, fotografa lo stato dell’arte del settore nel nostro Paese.

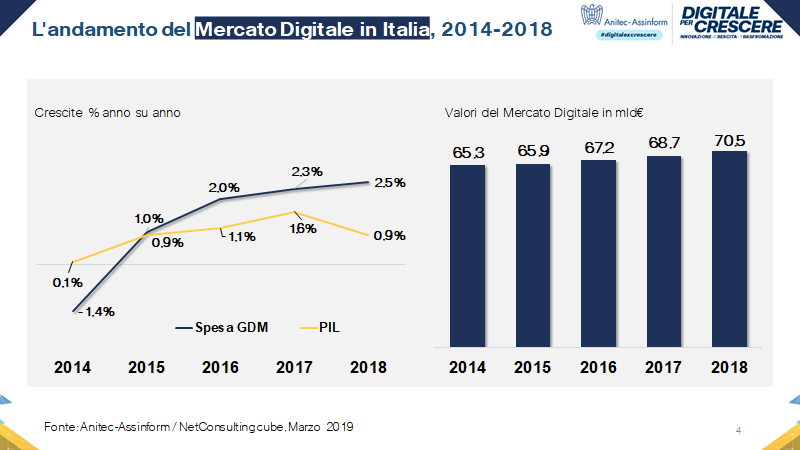

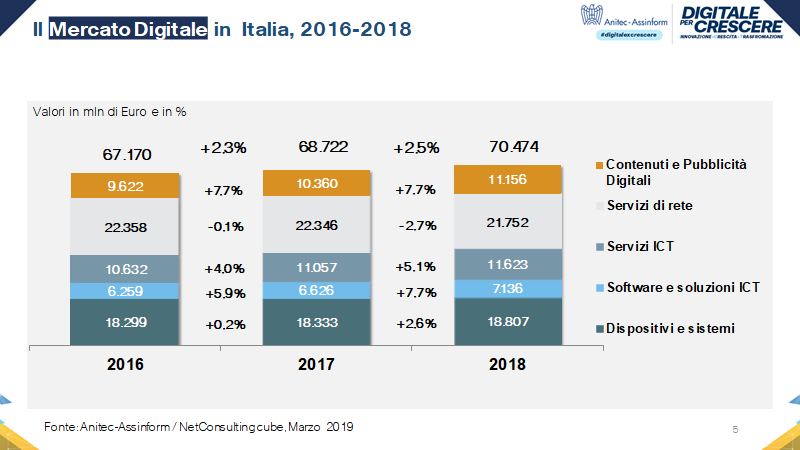

Nel 2018 il mercato digitale italiano (informatica, telecomunicazioni, contenuti ed elettronica di consumo) è cresciuto del 2,5% a 70.474 milioni di euro e promette una crescita analoga per il 2019, a 72.222 milioni. Continua a migliorare la qualità della domanda, grazie alla spinta delle componenti più innovative, quelle che permettono la trasformazione digitale di processi e modelli di business e di servizio, e la spinta si trasmette all’intero mercato, non solo al software e ai servizi, in forte espansione, ma anche ai dispositivi e ai sistemi. Non cambia però ancora il quadro di un sistema-paese a due velocità, con il fiorire di startup e di imprese e amministrazioni ben posizionate sul fronte dell’innovazione digitale e troppe entità, soprattutto di minori dimensioni, ancora ai margini di un ammodernamento necessario per continuare a creare valore e occupazione.

I trend indicano che le potenzialità per migliorare ci sono, e che vanno colte dando continuità e impulso alle politiche per l’innovazione. Queste evidenze risultano delle rilevazioni di Anitec-Assinform – l’Associazione di Confindustria che raggruppa le principali aziende dell’ICT di riferimento per le aziende di ogni dimensione e specializzazione: dai produttori di software, sistemi e apparecchiature ai fornitori di soluzioni applicative e di reti, fino ai fornitori di servizi a valore aggiunto e contenuti connessi all’uso dell’ICT ed allo sviluppo dell’Innovazione Digitale – condotte in collaborazione con NetConsulting cube.

Una progressione d’insieme. Il manifatturiero tra i settori più dinamici della trasformazione digitale

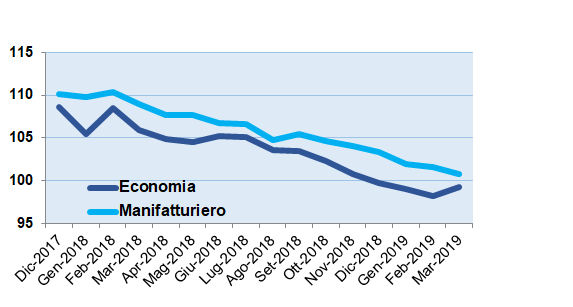

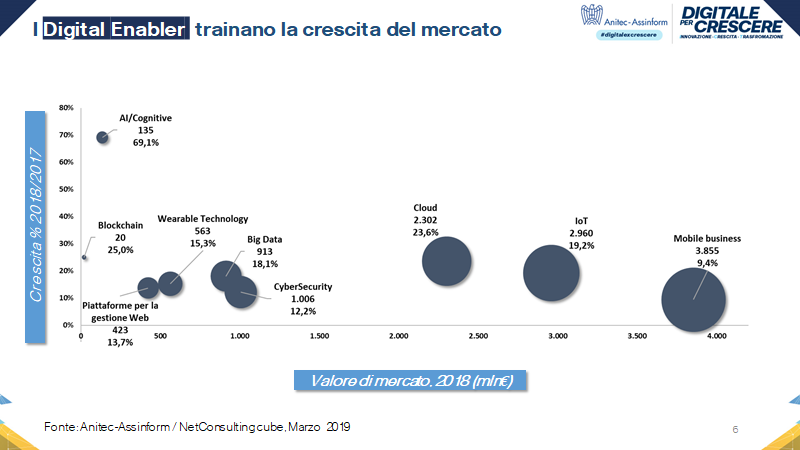

Da una analisi generale dei dati appare che, a parte i servizi di rete, la progressione è d’insieme. Nel 2018, Contenuti Digitali e Digital Advertising sono cresciuti del 7,7%, i Servizi ICT del 5,1% toccando il tasso di crescita più alto degli ultimi anni, come anche il Software e Soluzioni ICT, aumentati del 7,7%, e hanno ripreso a crescere anche i Dispositivi e Sistemi (+2,6%). È l’effetto della spinta delle componenti più legate alla trasformazione digitale, che animano progetti e applicazioni che interessano tutte le componenti dell’offerta ICT. E se si attraversano i diversi comparti per pesare le dinamiche delle componenti più innovative in assoluto (digital enabler) si nota come, nel 2018, esse abbiano ancora mostrato tassi a due cifre, che promettono di ripetersi nel 2019 nonostante l’attesa di una crescita zero per il Pil.

«Nonostante il deterioramento congiunturale, la digitalizzazione continua a progredire, ed è un bene. – ha detto Gay – Genera investimenti e permette di affrontare il problema di efficienza di sistema che ci separa da una crescita solida e duratura. Le aree di eccellenza, nel manifatturiero e nell’export e nei distretti crescono, ma ci sono troppe realtà che ancora non innovano, facendo da freno. Bisogna dare continuità a quanto avviato e promuovere una diffusione più capillare dei modelli, delle tecnologie e delle competenze digitali, e puntare sulla crescita dello stesso settore ICT, che per innovazione, valore aggiunto e occupazione gioca un ruolo sempre più rilevante.» Nel settore ICT il valore aggiunto per addetto è superiore del 25% a quello degli alti settori industriali; il numero medio di addetti per impresa è del 60% superiore rispetto al quello rilevato per l’intera economia; l’occupazione fra il 2018 e il 2020 per i professionisti ICT è attesa crescere a tassi del 2,4%.

Lo stimolo dei digital enabler: nell’industria IoT, cloud cybersecurity fanno già la differenza

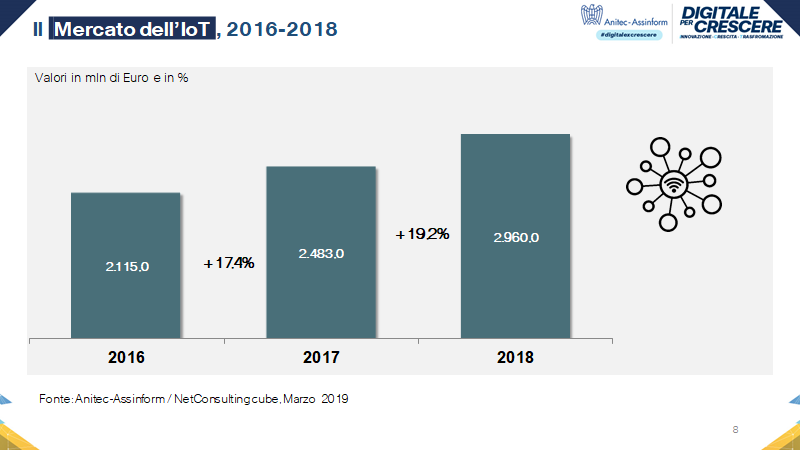

Nel 2018 il mobile business è cresciuto del 9,4%, l’IoT del 19,2%, il cloud del 23,6%, la cybersecurity del 12,2%, i dispositivi indossabili del 15,3%, le piattaforme per il web del 13,7%, mentre hanno acquisito consistenza le applicazioni di intelligenza artificiale, big data e blockchain. «La crescita di queste componenti va sostenuta: solo nei distretti industriali concorrono a generare un valore aggiunto per addetto superiore del 20% – ha aggiunto Gay. – Nell’industria IoT, cloud, piattaforme collaborative, sicurezza digitale già fanno la differenza, come la fanno in altri settori di punta – Banche, Assicurazioni, Grande Distribuzione, Utility e PA – altri digital enabler, dal mobile ai sistemi pagamento, che sono al cuore di nuovi servizi. Ogni giorno ne cogliamo i vantaggi, come imprese, clienti e cittadini.»

Industria secondo mercato dopo le Banche : Investimenti 4.0 in forte crescita, del 18,7% a 2.593 milioni

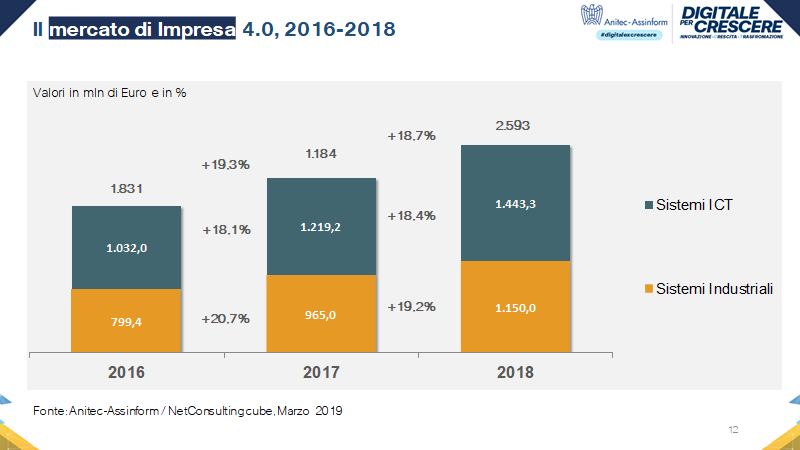

Un’altra lettura ancora, trasversale ai diversi comparti tecnologici e agli stessi digital enabler, riguarda il contesto Impresa 4.0 dopo l’inclusione di aspetti che superano il manifatturiero e che riguardano molti altri settori, dalla logistica ai servizi per le imprese. Il fenomeno Impresa 4.0 si è confermato tale, esprimendo nel 2018 un mercato complessivo (esteso a tutte le componenti, anche non ICT) in forte crescita, del 18,7% a 2.593 milioni. Le due componenti del mercato, Sistemi ICT e Sistemi Industriali, si sono mossi in parallelo: i primi, del 18,4% a 1.443 milioni, e i secondi del 19,2% a 1.150 milioni. Significativo è il peso della componente dei Sistemi ICT, che copre ben il 56% del mercato complessivo.

Andando a guardare ai settori d’utenza che più hanno spinto il mercato, si rileva la centralità, per dinamiche e dimensioni del mercato, di Banche (+4,6% a 7.578 milioni), Industria (+5,2%, a 7.929 milioni), Distribuzione e Servizi (+4,9%, a 4.460), che sono anche i settori ove più si vanno sviluppando i progetti di trasformazione digitale dei processi e dei modelli di business. Bene comunque anche Assicurazioni (+5,1%), Utility (+5,2%), Sanità (+4,3%), Trasporti (+3,9%), Difesa (+1,7%). Ancora a rilento la PA (Locale +0,5% e Centrale +0,3%), che però ribalta il trend negativo dell’anno precedente.

L’analisi per dimensioni di impresa mostra per il 2018 che, fatto 100 il solo mercato business (imprese e PA), le grandi imprese (oltre 250 addetti) esprimono ben il 58,7% degli investimenti ICT, contro il 18,7% delle medie (50-249 addetti) e il 22,6% delle piccole (1-49 addetti), che hanno un peso in termini di occupazione e Pil proporzionalmente più elevato. In più i tassi di crescita degli investimenti nel 2018 sono del 4,3% per le grandi, del 3,8% per le medie e del 2,2% per le piccole. Un tasso quest’ultimo che è comunque più elevato che negli anni precedenti.

Lo stato dell’innovazione diffusa

In tema di innovazione diffusa, conta il Piano Impresa 4.0, che nel 2018 ha generato, come abbiamo sottolineato, un mercato in crescita del 18,7% a 2.593 milioni. Da quest’anno esso ha visto una maggiore focalizzazione alle piccole imprese, ma a fronte di una riduzione delle risorse complessive e quindi ancora più a scapito delle aziende di maggiori dimensioni, nonostante queste siano i motori dell’innovazione nelle filiere.

«Il caso Impresa 4.0, come i passi indietro sul credito d’imposta per la R&S, restano il segno di una politica industriale e di bilancio in cerca di equilibri più che di sfide alla nostra portata. Anche se poi su altri fronti, sono emersi elementi molto positivi. – ha aggiunto Gay – Come la proroga del credito di imposta per la formazione di competenze ICT, di cui abbiamo un gran bisogno; l’innalzamento delle detrazioni per gli investimenti in capitale di rischio, che promette di stimolare il venture capital; il fondo per sostenere i progetti su intelligenza artificiale, blockchain e IoT, l’iperammortamento e incentivi per cloud e piattaforme collaborative, i voucher per l’Innovation Manager, che può guidare le piccole imprese nei processi di trasformazione tecnologica e digitale.»

Le cose da fare

Sul fronte dell’innovazione diffusa, molto resta però da fare. Come si è detto, sono in ritardo le medie e piccole imprese che hanno un peso in termini di occupazione e Pil proporzionalmente più elevato. In più i tassi di crescita degli investimenti 2018 sono del 4,3% per le grandi, del 3,8% per le medie e del 2,2% per le piccole. E anche sul fronte della Strategia/Agenda Digitale serve una marcia in più. Le complessità sono innegabili, ma i progressi in quest’ambito sono essenziali a livello di sistema, anche a riguardo di un ammodernamento della PA che non solo è strategico, ma possibile visti i buoni risultati raggiunti in taluni ambiti, a partire dalla Sanità, e vista l’articolazione del nuovo Piano Triennale. «Alla luce della possibilità di ulteriori manovre finanziarie, è importante dare almeno attuazione piena a tutte le misure varate – ha concluso Gay. Le Istituzioni hanno una responsabilità forte al riguardo. E sono chiamate a prefigurare l’evoluzione del sistema-paese in tempi in cui la trasformazione digitale è gestita o subìta, e in cui le imprese possano fare appieno la loro parte.»

Previsioni positive per il 2019

Secondo le attuali proiezioni, il Mercato Digitale dovrebbe confermare nell’insieme e nel 2019 il tasso di crescita dell’anno precedente, dando continuità, pur qualche aggiustamento nelle dinamiche delle diverse componenti, alla progressione dell’anno precedente. Più in particolare e per l’anno in corso, il mercato complessivo è stimato aumentare ancora del 2,5% a 70.222 milioni. È atteso un ulteriore calo per i Servizi di Rete, ma sono stimate crescite del +7,4% per i Contenuti e Pubblicità digitali (a 11.987 milioni), del +5,6% per i Servizi ICT (a 12.279 milioni); del +6,5 % per il Software e le Soluzioni ICT (a 7597 milioni), e del + 1,6% per i Dispositivi e Sistemi.

[boxinizio]

I dati di mercato 2018

Nel 2018, Il mercato digitale italiano è cresciuto dell’2,5% a 70.474 milioni di euro, migliorando la performance rispetto all’anno precedente (+2,3%). Nonostante la frenata dei servizi di rete – in calo del 2,7% a 21.752 milioni per effetto di una pressione competitiva sulle tariffe che ha avvantaggiato l’utenza – la progressione è diffusa: i Servizi ICT hanno raggiunto 11.623 milioni (+5,1%, contro il +4% del 2017), il Software e Soluzioni ICT 7.136 milioni (+7,7%, contro il +5,9% del 2017), i Dispositivi e Sistemi 18.807 milioni (+2,6% contro il +0,2% del 2017), mentre i Contenuti Digitali e Digital Advertising 11.156 milioni (+7,7%) hanno mantenuto un andamento sostenuto. Il dinamismo delle componenti più legate alla trasformazione digitale, collocate principalmente nei comparti del Software e Soluzioni ICT e dei servizi ICT, si è trasmesso all’intero mercato, animando una spinta che ha interessato anche i Dispositivi e Sistemi e le componenti più consolidate.

Dispositivi e Sistemi +2,6%

Nel 2018, il comparto dei Dispositivi e Sistemi (18.807 milioni, +2,6%) ha visto emergere la componente personal & mobile device, cresciuta del 3,8% a 6.626 milioni, spinta soprattutto dai dispositivi indossabili (wearable, +15,3% a 563,3 milioni), dagli smartphone (+6,5% a 3.950 milioni) e dai tablet (in ripresa a 823,5 milioni, + 5,3%) che hanno più che compensato il calo dei PC laptop (-10% a 795 milioni).

La componente home e office device, dopo il calo del 6% del 2017 ha ripreso a crescere (+1,5% a 2.682,5 milioni), sulla spinta dei PC desktop (+ 3,2% a 450 milioni), degli apparecchi TV (+1,8% a 1.686 milioni) e delle console (+2,8% a 260 milioni) che ha superato il calo di altre componenti, a partire dalle stampanti (-2,6% a 178,5 milioni).

Ancora nel comparto dei Dispositivi e Sistemi, è da apprezzare la pur lieve ripresa dei sistemi enterprise (+0,1% a 3.603 milioni) perché pur in presenza del crescente riscorso a capacità in service cancella il calo dell’anno precedente. Nel comparto, l’incremento dei sistemi specializzati (+0,3% a 1.394 milioni), dei server X86 (+7,9% a 251 milioni) e dei sistemi di fascia alta ha più che bilanciato il calo dei sistemi di comunicazione (-1,6% a 1.498 milioni), dei server midrange (-2,1% a 47 milioni) e dei sistemi di storage (-0,8% a 261 milioni).

Software e Soluzioni ICT +7,7%

Nel 2018, il comparto del Software e Soluzioni ICT ha non solo confermato il trend positivo degli ultimi 4 anni, ma ha ulteriormente accelerato, raggiungendo 7.136 milioni di euro (+7,7%). La spinta è venuta tutta dalla progressione record del software applicativo (5.410 milioni, + 10,6%), innescata dal rinnovo e dalle componenti più innovative (piattaforme per la gestione web, IoT, ecc.), che ha messo in secondo piano il calo del software di sistema (-2,5% a 505 milioni). Il middleware (+0,4% a 1.221 milioni) non è andato oltre a una lieve crescita, che resta comunque da apprezzare se si considera che una quota crescente delle sue funzionalità tende ad essere coperta in modalità cloud e di outsourcing infrastrutturale.

Servizi ICT + 5,1%

Significativo, nel 2018, anche il progresso dei Servizi ICT. La crescita rilevata, del 5,1% a 11.622,5 milioni, ribadisce la tendenza innescata degli ultimi anni, e conferma la consistenza dei trend di spesa improntati alla trasformazione digitale. E infatti, il comparto è trainato dai servizi di cloud computing, che crescono del 23,6% a 2.302 milioni. Fatta eccezione per la sola assistenza tecnica (-2,8% a 687 milioni), ancora segno positivo per gli altri segmenti del comparto, a partire dai servizi di Sviluppo e Systems Integration (+2,4% a 2.960 milioni) e di Outsourcing ICT (+0,5% a 3.710 milioni). Bene anche la Formazione (+3,4% a 339 milioni) e la Consulenza (+ 3,1% a 822 milioni), sempre più correlate all’ammodernamento di applicazioni e infrastrutture e al ricorso a nuovi modelli di fruizione dell’ICT, a partire dal cloud e da tutto quanto è reso possibile dalle nuove tecnologie abilitanti (digital enabler).

Digital enabler ancora in crescita a doppia cifra. Impresa 4.0 +18,7%

I digital enabler, per la loro articolazione, si distribuiscono in vario modo nei comparti appena visti, e quindi sono già inclusi in essi, ma meritano una vista specifica per la loro consistenza e dinamica: mobile business a 3.855 milioni (+9,4%), IoT a 2.960 milioni (+19,2%), cloud a 2.302 milioni (+23,6%), cybersecurity a 1006 milioni (12,2%), Big Data a 913 milioni(+18,1%), wearables a 563 milioni) (+15,3%); piattaforme gestione web a 423 (+13,7%), intelligenza artificiale / cognitive computing a 135 milioni (+69,1%) e tecnologie blockchain 20 milioni (+25,0% ).Un’altra lettura ancora, trasversale ai diversi comparti tecnologici e agli stessi digital enabler, riguarda il contesto Impresa 4.0 dopo l’inclusione di aspetti che superano il manifatturiero e che riguardano molti altri settori, dalla logistica ai servizi per le imprese.

Il fenomeno Impresa 4.0 si è confermato tale, esprimendo nel 2018 un mercato complessivo (esteso a tutte le componenti, anche non ICT) in forte crescita, del 18,7% a 2.593 milioni. Le due componenti del mercato, Sistemi ICT e Sistemi Industriali, si sono mossi in parallelo: i primi, del 18,4% a 1.443 milioni, e i secondi del 19,2% a 1.150 milioni. Significativo è il peso della componente dei Sistemi ICT, che copre ben il 56% del mercato complessivo.

Banche e Industria sempre avanti. Tirano sempre le grandi imprese

Andando a guardare ai settori d’utenza che più hanno spinto il mercato, si rileva la centralità, per dinamiche e dimensioni del mercato, di Banche (+4,6% a 7.578 milioni), Industria (+5,2%, a 7.929 milioni), Distribuzione e Servizi (+4,9%, a 4.460), che sono anche i settori ove più si vanno sviluppando i progetti di trasformazione digitale dei processi e dei modelli di business. Bene comunque anche Assicurazioni (+5,1%), Utility (+5,2%), Sanità (+4,3%), Trasporti (+3,9%), Difesa (+1,7%). Ancora a rilento la PA (Locale +0,5% e Centrale +0,3%), che però ribalta il trend negativo dell’anno precedente

L’analisi per dimensioni di impresa mostra per il 2018 che, fatto 100 il solo mercato business (imprese e PA), le grandi imprese (oltre 250 addetti) esprimono ben il 58,7% degli investimenti ICT, contro il 18,7% delle medie (50-249 addetti) e il 22,6% delle piccole (1-49 addetti), che hanno un peso in termini di occupazione e Pil proporzionalmente più elevato. In più i tassi di crescita degli investimenti nel 2018 sono del 4,3% per le grandi, del 3,8% per le medie e del 2,2% per le piccole. Un tasso quest’ultimo che è comunque più elevato che negli anni precedenti.

[boxfine]